Obowiązek opublikowania informacji o realizowanej strategii podatkowej przez PGK oraz ?dużych? podatników CIT

Nieuchronnie zbliża się ostateczny termin spełnienia obowiązku dotyczącego informacji o realizowanej strategii podatkowej dla podatników posiadających rok podatkowy zbieżny z rokiem kalendarzowym.

Obowiązek ten dotyczy podatkowych grup kapitałowych oraz tzw. „dużych” podatników CIT, a więc takich których wartość przychodów w roku podatkowym przekroczyła 50 mln EUR.

Na podstawie art. 27c ust.1 ustawy o podatku dochodowym od osób prawnych (zwanej dalej ustawą o CIT) wymienieni wyżej podatnicy obowiązani są do podania do publicznej wiadomości informacji o realizowanej strategii podatkowej za rok podatkowy, w terminie do końca 12 miesiąca następującego po roku podatkowym.

Warto zwrócić uwagę na dwa pojawiające się odrębnie pojęcia, czyli „strategia podatkowa” oraz „informacja o realizowanej strategii podatkowej”. Strategia podatkowa jest kwestią wewnętrzną podatnika - nie określono w tym zakresie żadnych obowiązków dotyczących upubliczniania oraz formy jaką strategia ta ma przybierać. Nie udostępniono również żadnego wzorca, czy przykładu do sporządzenia jej w formie fizycznej np. dokumentu. Z przepisów wynika jedynie zakres danych, które powinny zostać zawarte w informacji o realizowanej strategii podatkowej, a którą podatnik powinien udostępnić publicznie (poprzez zamieszczenie jej na swojej stronie internetowej). Jest to dokument stanowiący pewnego rodzaju wyciąg określonych przez ustawodawcę informacji ze strategii podatkowej realizowanej przez podatnika.

W dokumencie tym należy zamieścić:

- informacje o procesach oraz procedurach w zakresie prawidłowego wykonywania obowiązków wynikających z przepisów prawa podatkowego

- informacje dotyczące dobrowolnych form współpracy z organami Krajowej Administracji Skarbowej

- informacje o realizacji obowiązków podatkowych na terytorium RP wraz z informacją o liczbie przekazanych szefowi KAS informacji o schematach podatkowych

- informacje o transakcjach z podmiotami powiązanymi (również tymi, którzy nie są rezydentami podatkowymi RP), których wartość przekracza 5% sumy bilansowej aktywów z ostatniego zatwierdzonego sprawozdania finansowego

- informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych

- informacje o złożonych przez podatnikach wnioskach o wydanie interpretacji podatkowej, interpretacji przepisów prawa podatkowego, wiążącej informacji stawkowej oraz wiążącej informacji akcyzowej

- informacje o rozliczeniach podatkowych podatnika na terytorium lub w kraju stosującym szkodliwą konkurencję podatkową, tzw. „rajach podatkowych”

W odniesieniu do podatników, których rok podatkowy jest inny niż rok kalendarzowy, może pojawiać się wątpliwość, za który rok podatkowy osiągnięte przychody powinny być brane pod uwagę, a w konsekwencji, czy i kiedy powstaje obowiązek informacyjny wynikający z przepisów ustawy o CIT. W przypadku podatników, których rok podatkowy pokrywa się z rokiem kalendarzowym nie ma wątpliwości - podatnik, którego przychody za 2022 r. przekraczają 50 mln EUR (przeliczone po kursie z grudnia 2022 r.) będzie zobowiązany do upublicznienia informacji o realizowanej strategii podatkowej do końca grudnia 2023.

Utrudnione zadanie dotyczące obowiązków informacyjnych w zakresie realizowanej strategii podatkowej mają podatnicy, których rok podatkowy nie jest zbieżny z rokiem kalendarzowym. Do zrozumienia przepisu z art. 27b ust.1 pkt 2 ustawy o CIT pomocne może okazać się zobrazowanie sytuacji na podstawie praktycznego przykładu.

Zakres podmiotowy obowiązku w zakresie strategii podatkowej opisano w art. 27c ust. 1 ustawy o CIT. Zgodnie z przepisem obowiązkiem objęte są podatkowe grupy kapitałowe oraz podatnicy, których wartość przychodów w określonym w przepisach roku podatkowym przekroczyła 50 mln EUR – podatnicy o statusie tzw. „dużego” podatnika. Kluczowym jest zidentyfikowanie roku podatkowego, do którego odnosi się ów limit 50 mln EUR i jaki kurs EUR powinien być wzięty pod uwagę. Zgodnie z art. 27b ust. 2 pkt 2 ustawy o CIT jest to rok podatkowy, który zakończył się w roku kalendarzowym poprzedzającym rok, w którym MF obowiązany jest do upublicznienia informacji z zeznań podatkowych na temat „dużych” podatników oraz podatkowych grup kapitałowych.

Problem związany z tym zagadnieniem można omówić na podstawie przykładu.

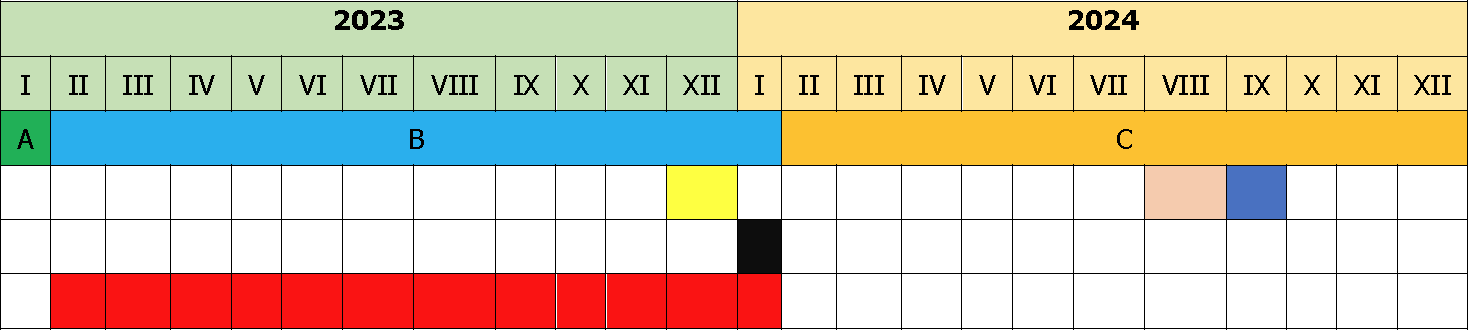

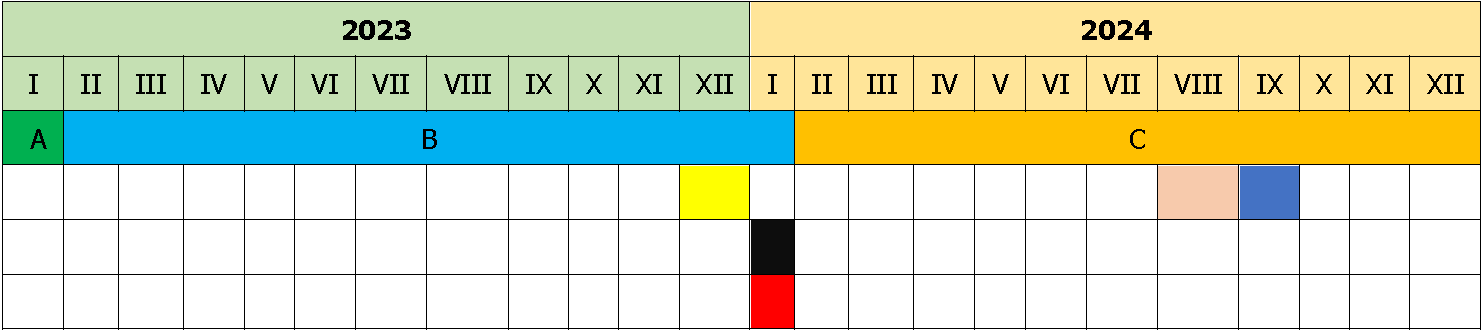

Rok podatkowy A (przykład nr 1) trwa u podatnika X od lutego 2022 do stycznia 2023. W roku tym, podatnik uzyskał przychód w granicach 500 mln PLN (czyli pow. 50 mln EUR). Taka wartość przychodów nie budzi wątpliwości – podatnik powinien przygotować się do spełnienia obowiązku informacyjnego w zakresie strategii podatkowej i spełnić go do końca 12 miesiąca od zakończenia roku podatkowego A, czyli do końca stycznia 2024 roku (co do zasady – do końca następnego roku podatkowego).

Przykład nr 1.

Sytuacja podatnika X o przychodach w wysokości 500 mln PLN osiągniętych w roku podatkowym A (luty 2022 r. – styczeń 2023 r.)

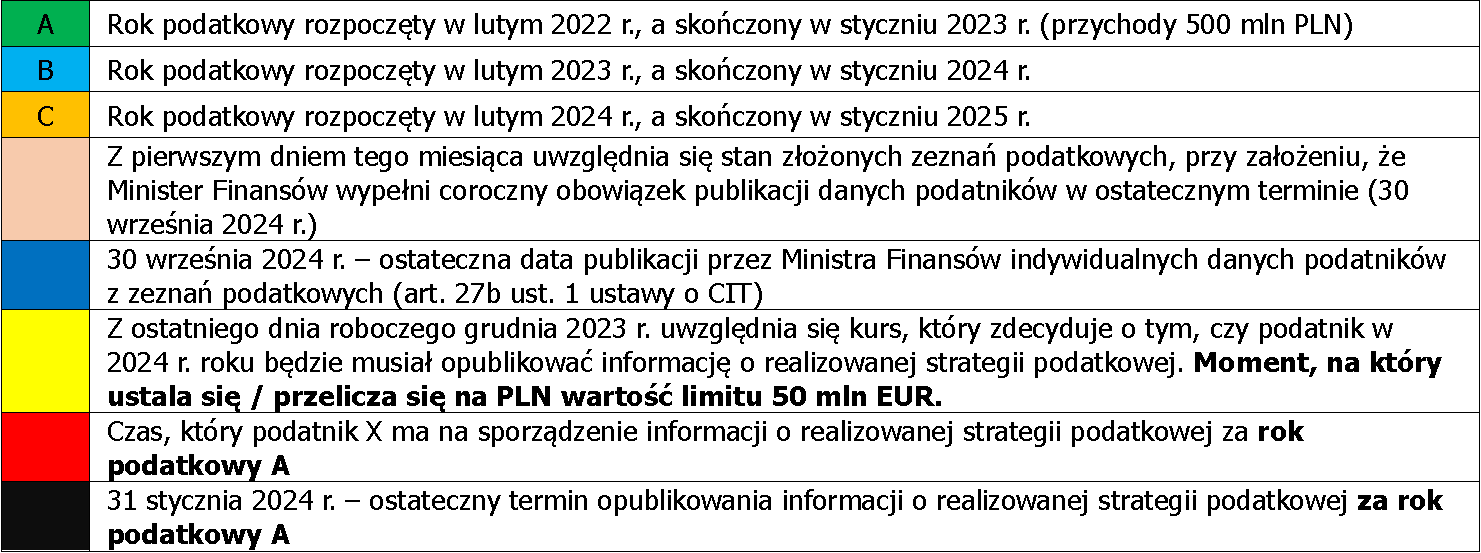

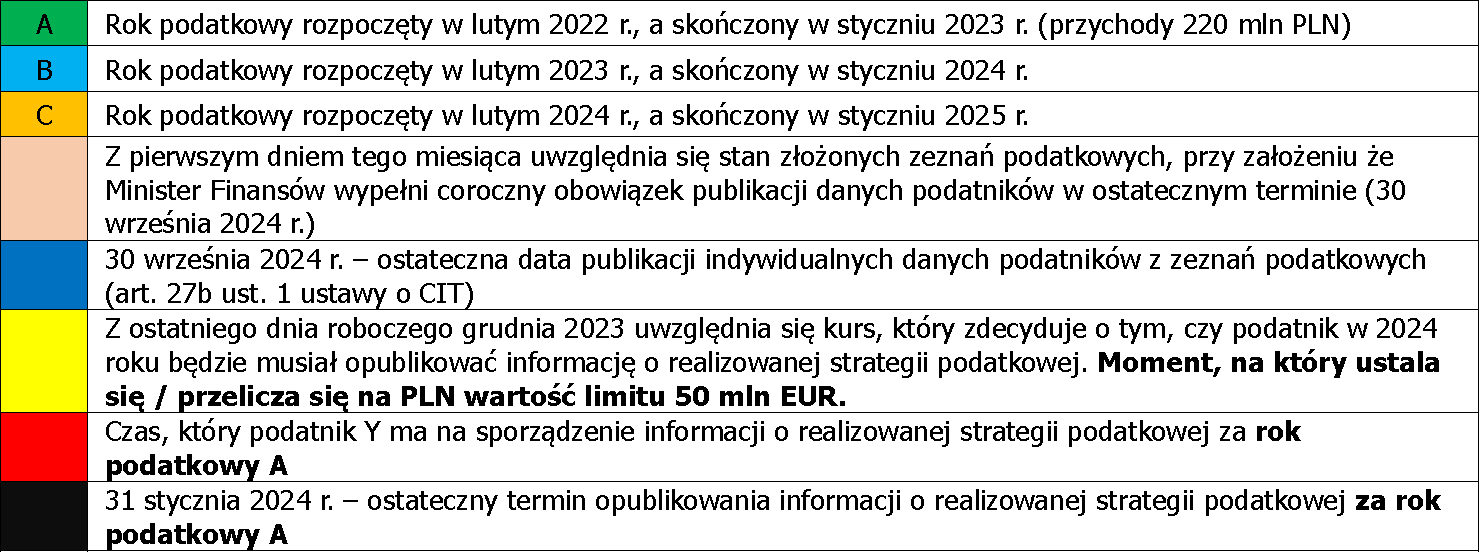

Sytuacja może ulec skomplikowaniu, kiedy wartość przychodów jest zbliżona do równowartości 50 mln EUR. Przyjmując następujące założenia:

- rok podatkowy podatnika Y również trwa od lutego do stycznia,

- w roku podatkowym A, trwającym od 1 lutego 2022 do 31 stycznia 2023 podatnik osiągnął przychody w wysokości 220 mln PLN (kwota zbliżona do równowartości 50 mln EUR, biorąc pod uwagę średni kurs EUR oscylujący w granicach 4,40 PLN).

Po zakończeniu roku podatkowego A, podatnik nie ma jednak pewności, czy będzie kwalifikował się do statusu tzw. „dużego” podatnika (pow. 50 mln EUR), a w związku z tym, czy jego dane finansowe będą podlegać upublicznieniu przez MF w przyszłym roku kalendarzowym, a więc nie ma również pewności, czy będzie podlegał obowiązkowi w zakresie opublikowania informacji o realizowanej strategii podatkowej.

Pewność uzyska dopiero ostatniego dnia roboczego grudnia 2023 roku, kiedy to na podstawie art. 27b ust. 2 pkt 2 ustawy o CIT uwzględni się średni kurs EUR ogłaszany przez NBP i na jego podstawie przeliczy przychody osiągnięte w roku podatkowym A. Dopiero wtedy możliwe jest zweryfikowanie czy podatnik ma status „dużego” podatnika, czy też nie. Zgodnie z art. 27c ust. 4 ustawy o CIT podatnik Y na koniec grudnia 2022 ma już jednak jedynie miesiąc na wypełnienie obowiązku dotyczącego strategii podatkowej. Przepis stanowi bowiem, że informacja o strategii podatkowej musi zostać opracowana i udostępniona publicznie do końca 12 miesiąca następującego po roku podatkowym. Jeżeli więc obowiązek w tym zakresie potwierdził się dopiero na koniec grudnia 2023, czyli po 11 miesiącach od zakończenia roku podatkowego, a termin spełnienia obowiązku to 12 miesięcy od zakończenia roku podatkowego, oznacza to że faktyczny termin na spełnienie obowiązku to zaledwie jeden miesiąc i przypada na koniec stycznia 2024 roku. W takiej sytuacji warto wcześniej zaplanować pewne działania i przygotować się do ewentualnego pojawienia się obowiązku

w zakresie strategii podatkowej, aby w razie ujawnienia się obowiązku na koniec grudnia możliwe było jego spełnienie.

Przykład nr 2.

Sytuacja podatnika Y o przychodach w wysokości 220 mln PLN osiągniętych w roku podatkowym A (luty 2022 r. – styczeń 2023 r.)

Warto zatem mieć na uwadze, że w zależności od przyjętego roku podatkowego, wartości osiągniętych przychodów oraz kursu EUR na koniec roku kalendarzowego, weryfikacja zakresu obowiązków dotyczących strategii podatkowej, może przybierać zróżnicowany stopień trudności.

Liczymy, że powyższe przykłady oraz graficzna prezentacja, potwierdzające wysoki poziom skomplikowania obowiązujących regulacji prawnych, pozwolą na sprawniejszą identyfikację obowiązków podatkowych.